نوسان کامودیتیها در دوگانه تورم و رکود

دنیایاقتصاد - راضیه احقاقی : فعالان بازارهای مالی و کالایی دنیا چشمانتظار انتشار دادههای تورمی آمریکا برای ماه ژانویه هستند. نتایج این دادهها در کنار دادههای اشتغال و شاخص مدیران خرید که ظرف روزهای گذشته اعلام شده بود، میتواند گام بعدی فدرالرزرو در خصوص مهار تورم را مشخص کرده و جهت بازارهای کالایی دنیا در میانمدت را مشخص کند. افزایش اشتغال در آمریکا در شرایطی که شاخص مدیران خرید تولیدی در مرز رکود قرار دارد، از امیدواری صنایع این کشور به زودگذر بودن رکود حکایت دارد؛ اما تصمیم فدرالرزرو درخصوص مرحله بعدی رشد نرخ بهره در سال ۲۰۲۳ میتواند این امیدواری را درست یا غلط کند.

غلبه جریان کاهشی با رشد شاخص دلار

بلاتکلیفی کامودیتیها پیش از انتشار دادههای تورمی آمریکا در ساعات ابتدایی بازگشایی بازار در روز دوشنبه چهاردهم فوریه شدت بیشتری به خود گرفت و این موضوع باعث شد اغلب کالاهای پایه بهاستثنای محصولات زیرگروه انرژی در ساعات ابتدایی بازگشایی بازار نوسان نرخ نسبتا محدودی را تجربه کنند. شاخص دلار آمریکا در ساعات ابتدایی بازگشایی بازار در روز دوشنبه سیزدهم فوریه افزایشی شد، به شکل معمول رشد ارزش شاخص دلار آمریکا سیگنالی کاهشی برای بازار سهام و بازارهای کالایی به همراه خواهد داشت. با این حال، بخش قابلتوجهی از معاملهگران بازارهای مالی و کالایی دنیا ترجیح دادند در این روز از حجم معاملات خود کاسته و فروش دارایی را با حداقل نوسان انجام دهند. شاخص دلار آمریکا در روز دوشنبه سیزدهم فوریه به 58/ 103واحد رسید. افزایش بازده اوراق خزانه 10ساله به بالاترین سطح خود ظرف پنجهفته اخیر از رشد شاخص دلار حمایت کرد. در عین حال تضعیف یورو و ین ژاپن در برابر دلار از رشد ارزش دلار آمریکا حمایت کرد. بانکمرکزی اروپا سیاست رشد نرخ بهره را دیرتر از فدرالرزرو آغاز کرده و به نظر میرسد این سیاست بهمنظور مهار تورم فعلا در این منطقه ادامهدار شود. این فرآیند عاملی در جهت رشد ارزش شاخص دلار آمریکاست. در عین حال اخباری مبنی بر تغییر رئیسکل بانکمرکزی ژاپن و انتخاب کازوئو اوئدا بهعنوان رئیس جدید منتشر شده که این موضوع نیز به تضعیف ین در مقابل دلار دامن زده است. ژاپن برخلاف اغلب کشورهای گروه G20 به سراغ سیاست انقباضی نرفت. در این شرایط احتمال دارد تغییر رئیس کل بانکمرکزی این کشور زمینه پایان سیاست انبساط پولی پیش از موعد در این کشور را فراهم کند. مجموع موارد یادشده با تقویت شاخص دلار آمریکا زمینه قرمزپوشی بازارهای کالایی در روز دوشنبه را فراهم کرد؛ اما این افت نرخ در اغلب محصولات محدود بود و در برخی محصولات صنعتی از جمله مس در برخی ساعات بر قیمتها افزوده شد. شاخص قیمت مصرفکنندگان آمریکایی برای ماه ابتدایی سال 2023 در روز سهشنبه چهاردهم فوریه اعلام میشود و نتایج آن گام بعدی فدرالرزرو در خصوص نرخ بهره را مشخص میکند. به این ترتیب در شرایط کنونی، فعالان بازارهای مالی و کالایی دنیا ترجیح میدهند تا مشخصشدن این داده از سطح معاملات خود بکاهند.

جنگ با تورم ادامه دارد

فدرالرزرو در روز ابتدایی فوریه امسال، نرخ بهره را مطابق انتظار فعالان بازار 25واحد افزایش داد و به این ترتیب نرخ بهره بزرگترین اقتصاد جهانی به 75/ 4درصد رسید. فعالان بازارهای مالی و کالایی دنیا امیدوار بودند که واهمه از بروز رکود اقتصادی، فدرالرزرو را از تشدید سیاست انقباضی با رشد نرخ بهره منصرف کرده و افزایش 25واحدی تصویبشده در ابتدای فوریه در زمره آخرین تصمیمات بانکمرکزی آمریکا برای رشد نرخ بهره باشد. اما انتشار دادههای اشتغال آمریکا بهتر از انتظار و سخنان جروم پاول مبنی بر لزوم مهار تورم باعث شد تا این امیدواری از میان برود. در این شرایط، دادههای تورمی آمریکا نقشی مهم در تصمیم فدرالرزرو برای رشد نرخ بهره در مرحله بعدی خواهد داشت.

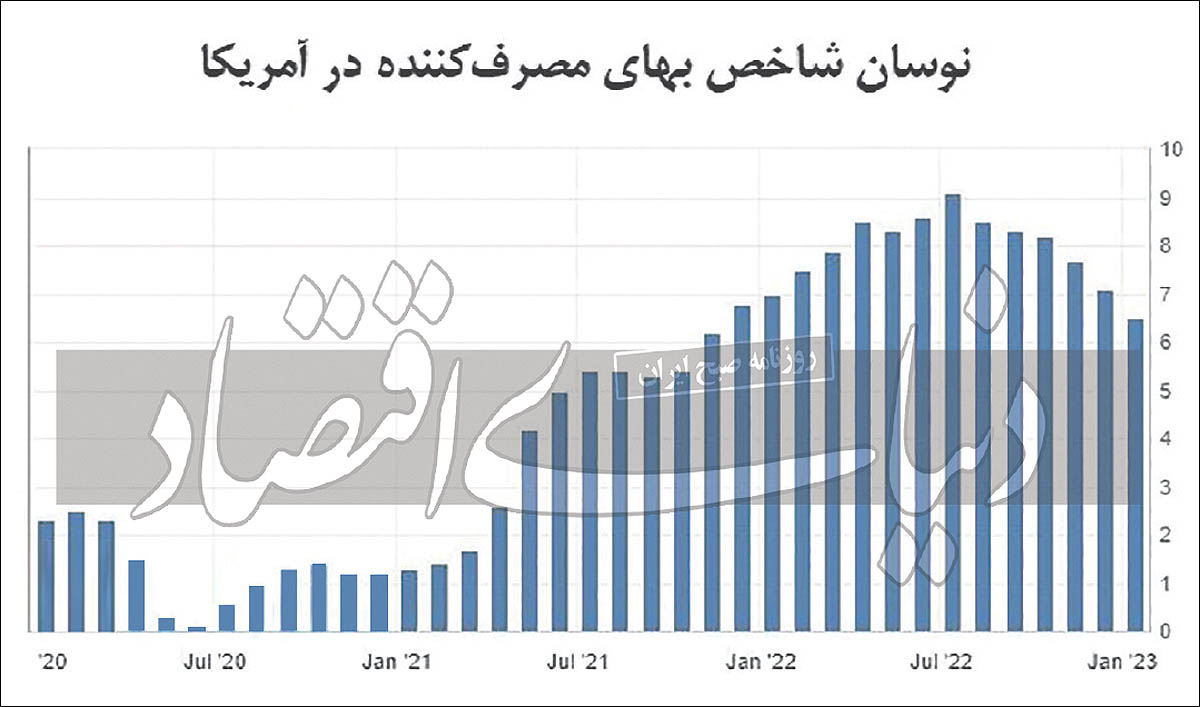

اقتصاددانان شرکتکننده در نظرسنجی رویترز میزان رشد شاخص بهای مصرفکننده در ماه ژانویه را برابر 2/ 6درصد نسبت به ژانویه سال گذشته پیشبینی کردند که این رقم کمترین میزان رشد تورم سالانه برای مصرفکنندگان آمریکایی پس از اکتبر 2021 بود. البته بخشی از فروکش رشد تورم برای ژانویه 2023 در بعد سالانه مربوط به بالا بودن قیمتها در ژانویه سال 2022 میشود. اقتصاددانان شرکتکننده در نظرسنجی رویترز، میزان رشد شاخص بهای مصرفکننده برای ماه ژانویه نسبت به ماه قبل (دسامبر 2022) را برابر 5/ 0درصد برآورد کردند. این در حالی بود که میزان رشد این داده در ماه دسامبر نسبت به نوامبر افت 1/ 0درصدی را به ثبت رسانده بود. به این ترتیب میتوان گفت که شرکتکنندگان در این نظرسنجی امید چندانی به فروکش قابل ملاحظه دادههای تورمی ندارند.

فدرالرزرو سطح 2درصدی را برای مهار تورم درنظر گرفته است؛ این رقم نسبت به سطح 2/ 6درصدی پیشبینیشده برای تورم در ماه ژانویه فاصله زیادی دارد. به این ترتیب، خطر استمرار سیاست انقباضی با افزایش رشد نرخ بهره از سوی فدرالرزرو به شکل قوی وجود دارد. در چنین شرایطی بهبود دادههای اشتغال غیرکشاورزی میتواند دست فدرالرزرو را برای سختگیری بیشتر باز کند. به این ترتیب باید اذعان کرد که برخلاف پیشبینیهای ابتدایی شکلگرفته ظرف هفتههای ابتدایی سال 2023، نمیتوان به صعود سریع کامودیتیها درپی فروکش کردن سیاست رشد نرخ بهره چندان امید داشت.

رکود در کمین بازارهای آمریکاست؟

بروز یا عدمبروز رکود اقتصادی در آمریکا موضوع دیگری است که بر تصمیم فدرالرزرو در خصوص نرخ بهره اثرگذار میشود. در حالی که بر میزان اشتغالزایی در ماه ژانویه افزوده شد، شاخص مدیران خرید تولیدی آمریکا برای ماه ژانویه کاهشی و در بازه کمتر از 50واحد اعلام شد. موسسه مدیریت عرضه آمریکا شاخص مدیران خرید تولیدی این کشور برای ماه ژانویه را برابر ۴/ ۴۷واحد اعلام کرد. این درحالی بود که این شاخص برای ماه دسامبر برابر ۴/ ۴۸واحد اعلام شده بود. همچنین دادههای دولتی آمریکا، شاخص مدیران خرید تولیدی این کشور برای ماه ژانویه را برابر ۹/ ۴۶واحد اعلام کرد. به این ترتیب این شاخص نیز موید وضعیت رکود در بخش صنایع این کشور است. با این حال شاخص یادشده نسبت به میزان آن در ماه دسامبر ۲۰۲۲ رشد ۱/ ۰واحد درصدی را به ثبت رسانده است که این موضوع میتواند امیدوارکننده تلقی شود.

تقابل دادههای شاخص مدیران خرید و اشتغال، اظهارنظر درخصوص بروز رکود در بزرگترین اقتصاد جهانی را دشوار میکند. اما مجموع این دادهها از قرار گرفتن بزرگترین اقتصاد جهانی در وضعیت رکودی حکایت دارد. با این حال به نظر میرسد کارفرمایان آمریکایی بر این باور هستند که این رکود ادامهدار نخواهد بود، بنابراین تلاشی برای اخراج نیروی کار نداشته و حتی بر جذب نیروی کار خود در ماه ژانویه افزودهاند. این موضوع خبری خوش برای فعالان بازارهای کالایی خواهد بود.

برای ارائه نظر خود وارد حساب کاربری خود شوید

نظرات