پیشبینی سود داروییها در ۱۴۰۲

رضا سلیم/ تحلیلگر بازار سرمایهبا توجه به اینکه سلامت جامعه به دارو وابستگی زیادی دارد، صنعت دارو از اهمیت خاصی برخوردار است و با افزایش جمعیت افراد بالای ۶۵سال جامعه، مصرف دارو افزایش خواهد یافت. داروها را میتوان به دو دسته برند و ژنریک تقسیم کرد. داروهای برند، تولیدکننده مشخصی دارند و با توجه به اینکه فرآیند تحقیق و اکتشاف در شرکت خاصی انجام شده است، تا چند سال آن شرکت انحصار تولید آن را دارد. داروهای ژنریک میتوانند توسط هر تولیدکنندهای تولید شوند و معادل داروی برند ساخته میشوند؛ اما چون هزینههای تحقیقاتی ندارند به قیمت پایینتر به فروش میرسند. مواد اولیه وارداتی شرکتهای دارویی عموما از هند و چین تامین میشوند. بهطور کلی هند و چین تولید مواد اولیه بیشتری دارند، بنابراین قیمت تمامشده آنها کمتر است و سهم بزرگی از بازار دنیا را در اختیار دارند. با افزایش هزینهها و نرخ مواد اولیه، شرکتهای تولیدی با سازمان غذا و دارو رایزنی میکنند و مطابق آن براساس حاشیه سود معینی، سازمان غذا و دارو نرخ فروش محصولات را به شرکت پخش و فروش شرکت پخش به داروخانه و نرخ خرید مصرفکننده از داروخانه را به آنها اعلام میکند.

بیشترین سهم بازار گروه دارویی متعلق به «تیپیکو» است. این هلدینگ در کنار ستاد اجرایی فرمان امام و گروه توسعه ملی، عمده بازار دارویی کشور را در اختیار دارند. از لحاظ فروش، 58درصد مبلغ فروش داروی کل کشور مطابق آمارنامه 1400 توسط «تیپیکو» انجام شده است و برکت با 23درصد در رتبه بعدی قرار دارد.

اهمیت زیاد مدیریت در صنایع دارویی

در شرکتهای صنعت دارو گواهیGMP از اهمیت زیادی برخوردار است. هدف از تدوین ضوابط این گواهی هدایت تولیدکنندگان برای استقرار حداقل شرایط خوب تولید، استمرار آن و تولید محصول باکیفیت و منطبق بر الزامات پروانه ساخت است تا مطمئن باشند محصول تولیدشده نیازهای مصرفکنندگان را از نظر کیفی، ایمنی و کارآیی برآورده میکند. این گواهی در صورتی که شرکت از لحاظ کیفیت محصول، ساختار تولید، تجهیزات، نیروی انسانی و... شرایط مطلوبی داشته باشد، از سمت سازمان غذا و دارو صادر میشود. از مزایای این گواهی میتوان به امکان ادامه فعالیت، مجوز تولید محصولات جدید، مجوز صادرات محصول، قیمتهای فروش بهتر، افزایش کیفیت و بهرهوری بهتر و افزایش اعتبار برند در بازارهای داخلی و خارجی اشاره کرد. بهطور کلی مدیریت شرکت میتواند بر عملکرد مالی شرکتهای دارویی اثر بسزایی بگذارد. این در حالی است که در سایر صنایع اثر مدیریت بسیار کمتر از صنعت داروست.

دردسرهای قیمتگذاری دستوری

از ریسکهای صنعت دارو میتوان به مواردی همچون افزایش نرخ بهره و نوسانات نرخ ارز اشاره کرد. همچنین کنترل دستوری نرخ دارو با توجه به اینکه جزو صنایع استراتژیک محسوب میشود و نیاز عمومی جامعه است از دیگر معضلات به حساب میآید. دولت باید به نحوی طرحریزی کند که همه افراد جامعه به داروهای موردنیاز خود دسترسی داشته باشند و سیاستگذاری این بخش باید با دقت زیاد انجام شود تا توازن مناسبی بین بخش بیمه، شرکتهای دارویی و قدرت خرید خانوار برقرار شود. ثابت نگهداشتن نرخ دارو باعث میشود که از یکطرف امکان قاچاق دارو به وجود بیاید و از سوی دیگر تولید برخی داروها برای شرکت تولیدکننده توجیه اقتصادی خود را از دست بدهد و در نتیجه همان دارو باید با نرخ بالاتر وارد کشور شود. دوره وصول مطالبات طولانی این شرکتها از دیگر مسائلی است که گردش جریان نقد این شرکتها را با مشکل روبهرو کرده است. نقطه ضعف دیگر صنعت، این است که کشور ما با توجه به تحریمها و عدمدسترسی به تکنولوژی و مواد اولیه باکیفیت، توسعه خاصی در بخش کشف و تحقیق ندارد.

تقاضای روزافزون صنعت دارو

از فرصتهای موجود صنعت دارو میتوان به افزایش جمعیت افراد مسن در جامعه اشاره کرد که موجب افزایش تقاضای دارو خواهد شد. از سوی دیگر دارو کالایی است که همواره سمت تقاضا دارد و با افزایش آگاهی و سطح دانش در جامعه، تقاضا رشد مییابد. همچنین اگر روند دریافت افزایش نرخ داروها متناسب با تغییرات روند دلار باشد، شرکتهای دارویی میتوانند به شرایط رو به بهبود خود ادامه دهند. نکته دیگر اینکه عمده شرکتهای دارویی بورسی، درصد تقسیم سود بالایی دارند و با توجه به اینکه در حال حاضر جزو گروههای سودمحور هستند به دید سرمایهگذاری و شرکت در مجامع معمولا مورد استقبال سهامداران هستند. البته عمدتا این شرکتها در آخرین روزهای فرصت هشتماهه تعیینشده توسط سازمان برای پرداخت سود اقدام میکردند که در حال حاضر با اقدام سازمان به کاهش حداکثر زمان واریز سود نقدی مجامع به چهارماه جذابیت آنها میتواند بیشتر شود.

متغیرهای کلیدی صنعت دارو

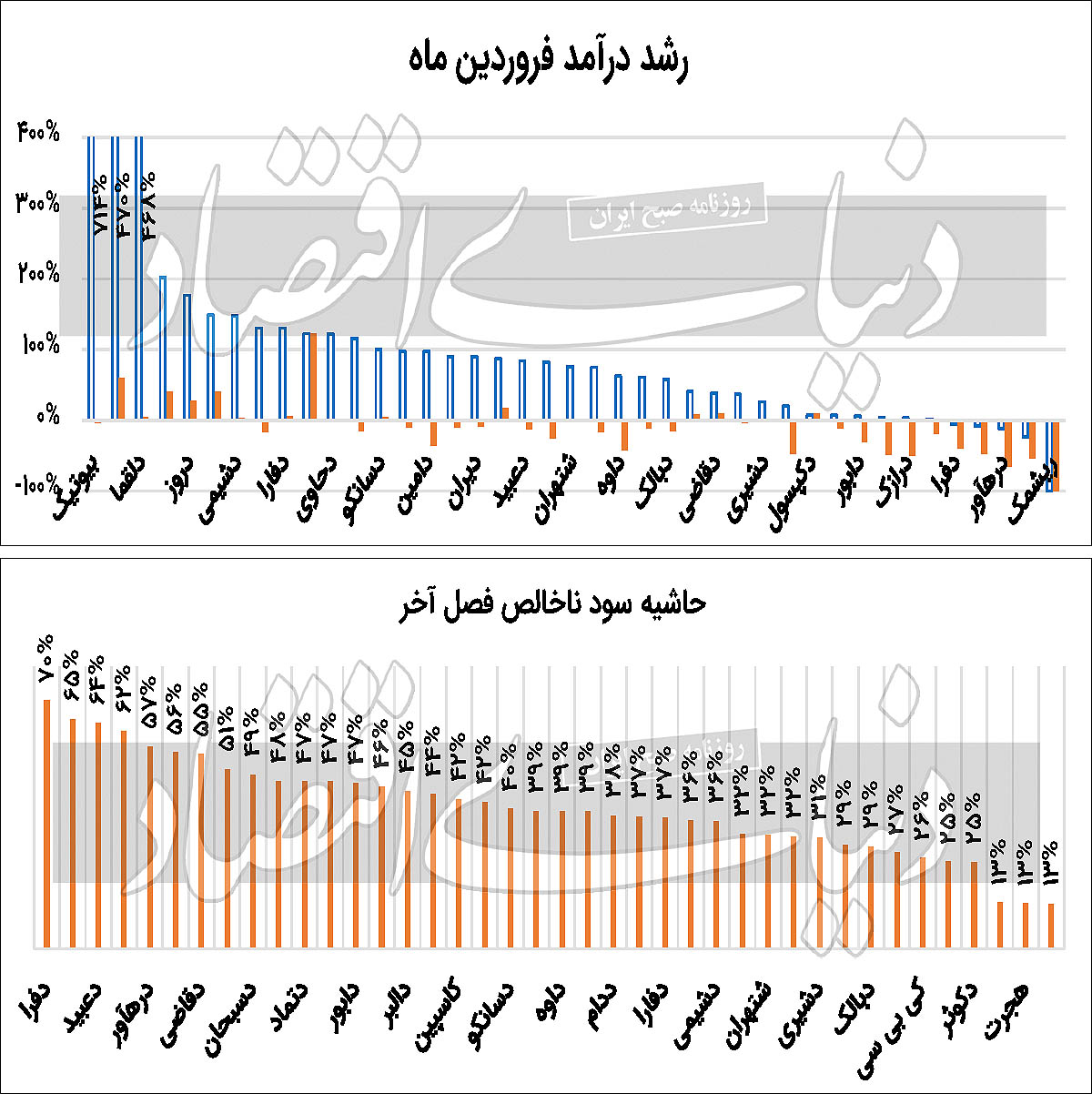

شرکتهای دارویی بورسی را میتوان به سهدسته تولیدکننده محصول، تولیدکننده مواد اولیه و توزیعکننده تقسیمبندی کرد که تقریبا 80درصد آنها محصولساز هستند. در سال گذشته با آزادسازی تدریجی دلار تخصیصی داروها، تغییر نرخ ارز نیمایی و همچنین افزایش نرخهای متعددی که شرکتهای دارویی دریافت کردند، صنعت شرایط بهنسبت مناسبی را تجربه کرد. یکبررسی کلی از صنعت دارو نشان میدهد که در حال حاضر نسبت قیمت به سود گذشتهنگر 6/ 12واحد، حاشیه سود ناخالص فصل آخر در محدوده 32درصد و دوره وصول مطالبات 200روز است. «دکیمی»، «کیبیسی» و «دکپسول» پایینترین نسبت قیمت به سود گذشتهنگر این صنعت را دارند و در مجموع برای 10شرکت صنعت این مقدار کمتر از 10 است. در مقایسه نسبت قیمت به سود گذشتهنگر با میانه تاریخی، «دزهراوی»، «کیبیسی» و «دفارا» شرایط بهتری دارند که این مقدار برایشان کمتر از میانه تاریخی آنهاست. بیشترین رشد درآمد نسبت به ماه مشابه سال قبل براساس گزارش فروردینماه متعلق به شرکت آنتیبیوتیکسازی ایران است (714درصد) که هنوز وارد بازار سرمایه نشده؛ اما در حال فراهم کردن مقدمات ورود به بازار سرمایه است. در بین شرکتهای فعال بازار، «دجابر» و «دلقما» با رشد بیش از 400درصد و «هجرت» با رشد 200درصد، بیشترین رشد درآمد نقطه به نقطه را داشتند. اما با بررسی افزایش درآمد نسبت به میانگین 12ماه اخیر مشاهده میشود که «دکوثر» رشد قابلتوجه 123درصدی را تجربه کرده است. در رتبههای بعدی به ترتیب «دجابر»، «ددانا» و «هجرت» با رشد بالای 40درصد قرار دارند. هزینه مالی نمادهای «دفرا»، «ریشمک» و «بیوتک» در فصل آخر، از لحاظ مقداری کمتر از یکدرصد فروش شرکتها بوده است. شرکتهای دارویی همانطور که اشاره شد با دوره وصول مطالبات طولانی دست و پنجه نرم میکنند؛ به طوری که حدود 60درصد آنها دوره وصول مطالباتی بیش از 200روز دارند. اما در بین آنها «درهآور»، «دشیمی» و «دکپسول» با دوره وصول مطالبات کمتر از 80روز شرایط مساعدی دارند. براساس اطلاعات آخرین فصل، حاشیه سود ناخالص در بین توزیعکنندهها به طور متوسط 13درصد بوده است. در بین دیگر شرکتها به ترتیب «دفرا»، «دکپسول»، «دعبید» و «ریشمک» در این دوره حاشیه سود بالای 60درصدی داشتند که از شرایط خوب آنها در کنترل هزینهها حکایت دارد. از لحاظ درصد مالیات، «ریشمک» مالیات قابلتوجهی ندارد و «دروز»، «دفارا» و «دجابر» با مالیات کمتر از 6درصد پس از آن قرار دارند.

قدرت در دست کیست؟

در این بخش به بررسی سهشرکت که با در نظر گرفتن جمیع متغیرهای ذکرشده و با توجه به گزارش فروردینماه بهترین شرایط را در گروه تولیدکنندگان محصول و مواد اولیه نسبت به بقیه دارند، پرداخته شده است. ژلاتین کپسول ایران، محصول انحصاری پوکه کپسول را در اختیار دارد. این شرکت با 14خط فعال تولید از تمام ظرفیت خود استفاده میکند. شرکت در فاز اول طرح توسعه دو خط اضافه میکند و در برنامه دارد که در حین نصب این دو خط، دو خط دیگر هم سفارش داده و در مجموع 30درصد به تولید اضافه کند.

داروسازی دانا فروشنده ماده موثره آنتیبیوتیک است و عمده خطوط آن گواهی GMP دارد. خطوط تولیدی قرص و کپسول غیرآنتیبیوتیکی، سوسپانسیون خوراکی، شیشه ویال، قطرههای سینگلدوز، مواد اولیه دارویی، ویال تزریقی، کپسول نرم و قرص و کپسول سخت آنتیبیوتیکی از خطوط فعال شرکت هستند. این شرکت به جمع تولیدکنندگان سرم و محلولهای تزریقی اضافه شده و منتظر دریافت تاییدیههای لازم است. دیگر پروژههای در شرف افتتاح این شرکت شامل پروژه شربت و قطره مکمل، آبسازی و موتورخانه است. خط سافت ژل هازارد با پیشرفت فیزیکی ۷۰درصد، تولید آمپول و آمپول پریفیلد با پیشرفت فیزیکی ۱۰درصد، تولید پوکه کپسول و پوکه آمپول با پیشرفت فیزیکی ۱۵درصد و تولید مکمل گامی با پیشرفت فیزیکی ۴۰درصد از پروژههای در دست اجراست. مکمل ورزشی جدیدترین خط تولید شرکت و «ددانا» دومین شرکت تولیدکننده این محصول است. داروسازی شهیدقاضی سهم بزرگی از بازار سرم و آبمقطر تزریقی دارد و در سال گذشته نوسازی شد و دستگاههای با عمر بالای 20سال اورهال و بازسازی شدند و خطوط گواهی GMP دریافت کردند. این شرکت با سهم 85درصدی بازار آمپول آبمقطر رتبه اول بازار را دارد. «دقاضی» جایگاه ویژهای در محصولات تزریقی دارد. در بین توزیعکنندههای دارو به ترتیب «هجرت»، «پخش» و «دتوزیع» رتبههای برتر را دارند. «هجرت» در فروردینماه فروش خوبی را به ثبت رساند که نسبت به فروردین گذشته و میانگین 12ماه قبل به ترتیب 200درصد و 40درصد رشد داشت.

داروییها را چه میشود؟

در ادامه نمودار نسبت قیمت به سود آیندهنگر سال 1402 (براساس قیمت پایانی 20 اردیبهشت 1402) و جدول تحلیل حساسیت سود تعدادی از شرکتهای برتر صنعت دارو با فرض ثبات میزان فروش و تغییر نرخ فروش از صفر تا 100درصد نسبت به سال گذشته بررسی شده است. همچنین مقایسه نموداری بین نسبت قیمت به سود گذشتهنگر، آیندهنگر (با فرض افزایش نرخ 50درصد برای همه شرکتها) و میانه تاریخی انجام شده است. میانه تاریخی نسبت قیمت به سود گذشتهنگر برای صنعت دارو 5/ 7واحد است. با توجه به تحلیل حساسیت انجامشده روی 12سهم برتر که شامل دونماد توزیع، سهنماد تولید مواد اولیه و هفتنماد تولید محصول است، با قیمتهای فعلی با افزایش نرخ 20 تا 30درصدی نسبت به نرخ محصولات سال 1401، نسبت قیمت به سود آیندهنگر نمادهای این گروه روی میانه تاریخی صنعت قرار میگیرد. همبستگی مشخصی بین افزایش نرخ و کاهش میزان نسبت قیمت به سود گذشتهنگر وجود دارد؛ به طوریکه با هر 10درصد افزایش نرخ دارو تا میزان 50درصد، 7 تا 9درصد مقدار نسبت قیمت به سود آیندهنگر نمادهای گروه کاهش مییابد. شایان ذکر است که از ابتدای سالجاری، نمادهای «کاسپین»، «ددانا»، «درهآور»، «دکپسول»، «دجابر» و «دکوثر» به ترتیب افزایش نرخ متوسط 47، 90، 19، 28، 220 و 12درصدی را روی محصولات خود دریافت کردند.

برای ارائه نظر خود وارد حساب کاربری خود شوید

نظرات