انتظارات بورسی از انتخابات

دنیای اقتصاد : رالی انتخابات آمریکا آغاز شد و برنده این انتخابات میتواند روی رفتار فعالان اقتصادی در تمام جهان موثر باشد. «دنیایاقتصاد» در یک گزارش با بررسی نظرات ۷۰کارشناس بورسی، نوع اثرگذاری برنده انتخابات را بر ترجیحات سرمایهگذاری این گروه مورد بررسی قرار داده است. نتایج این نظرسنجی حاکی از آن است که سهام صنایع دلاری پس از انتخاب ترامپ احتمالا بیشتر مورد اقبال قرار خواهد گرفت و در سوی دیگر، با انتخاب هریس، احتمال سرمایهگذاری در صنایع ریالی و تولیدی نظیر بانکها، سیمان و خودرو بیشتر خواهد شد. این موضوع با توجه به رفتارهای ترامپ و اثرات آن روی ریسکها قابل پیشبینی است. نکته دیگر اینکه فعالان بورسی با انتخاب ترامپ ممکن است به دنبال سرمایهگذاری در بازار دلار و طلا بروند؛ اما با انتخاب هریس بیشتر بر سرمایهگذاری در بورس تمرکز خواهند کرد. در نتیجه به نظر میرسد ورود هریس به کاخ سفید، برای فعالان بورسی مناسبتر باشد. «دنیایاقتصاد» علاوه بر بازار سهام، اثر انتخابات در بازارهای داخلی ارز و طلا را مورد بررسی قرار داده است.

نیوشا شایانمهر: در سال جاری شاهد برگزاری انتخابات در بیش از 30 کشور در سراسر جهان بودیم. با این وجود انتخابات ایالات متحده یکی از اصلیترین آنها از جهت تاثیرگذاری این کشور بر سایر کشورها شناخته میشود. در همین راستا، «دنیای اقتصاد» در گزارشی نظرات 70 نفر از کارشناسان حرفهای بازارها را مورد بررسی قرار داده است. هدف از طراحی این پرسشنامه، آشنایی با دیدگاه فعالان بازارها جهت چینش ترکیب بهینه سبد سرمایهگذاری بوده است.

سیاستهای ترامپ در دوره قبلی ریاست جمهوری بر محور حمایت از اقتصاد داخلی، افزایش فشارهای تجاری و اعمال تحریم بر کشورهایی چون ایران و چین و کاهش مقررات داخلی جهت حمایت از تولید داخلی انرژی بود. انتظار میرود در صورتی که او مجددا وارد کاخ سفید شود، سیاستهای مشابهی را دنبال کند که میتواند به طرق مختلفی به افزایش تقاضا و قیمتهای جهانی در بازارها منجر شود.

بر همین اساس، بیش از 35درصد از کارشناسان معتقد بودند در صورتی که هریس رقابت را به ترامپ ببازد، بورس در کوتاهمدت مسیری نزولی را طی خواهد کرد. بورس معمولا به اخبار و تحولات سیاسی واکنش سریع نشان میدهد. اگر انتخاب ترامپ به عنوان یک عامل نگرانکننده تلقی شود، میتواند منجر به خروج سرمایهگذاران و افت شاخص شود. سناریوی احتمالی این کارشناسان بر این مبنا استوار است که ترامپ بهعنوان سیاستمداری که تمایل زیادی به وضع تحریمهای سختگیرانه علیه کشورها دارد، درصورتی که مجددا به قدرت برسد سیاستهای پیشین خود را ادامه داده یا حتی تشدید خواهد کرد. این امر میتواند منجر به تنشهای بیشتری در بازارهای بینالمللی و ایران شود و به کاهش اعتماد سرمایهگذاران داخلی و خارجی بینجامد.

همچنین انتخاب ترامپ و ادامه تحریمها میتواند به افزایش نرخ ارز و تورم در ایران منجر شود. این عوامل معمولا فشار مضاعفی بر شرکتها و صنایع مختلف وارد میکند و میتواند منجر به کاهش درآمد و سودآوری شود. در این شرایط نحوه برخورد و واکنش دولت به این موضوع میتواند تاثیر بسزایی داشته باشد. مثلا اگر سیاستگذار بتواند بستههای حمایتی مناسبی را برای مقابله با تاثیرات منفی اقتصادی ناشی از انتخاب ترامپ ارائه دهد، میتواند به حمایت از بورس و جلوگیری از عقبگرد شدید آن کمک کند.

همچنین 18درصد از کارشناسان سناریوی خوشبینانه را برای بورس در کوتاهمدت متصورند. آنها معتقدند انتخاب ترامپ ممکن است به مذاکرات جدید یا توافقات غیرمنتظرهای منجر شود، که این رویکرد مثبت بر بازار تاثیر گذاشته و منجر به رشد کوتاهمدت بورس شود. دیگر سناریوی احتمالی این دسته از کارشناسان بر این مبنا استوار است که ترامپ به عنوان تنها رئیسجمهور آمریکا، پس از کندی، که در زمان ریاست وی هیچ تنش و جنگی رخ نداده است، میتواند ملزومات آرامش در منطقه را فراهم کند.

این درحالی است که 70درصد از کارشناسان معتقد بودند درصورت پیروزی ترامپ، ریسک بورس افزایش خواهد یافت. این مساله بیانگر یک تضاد مفهومی و رفتاری در ذهنیت فعالان بازار در شرایطی از عدم اطمینان است که با پیچیدگیهای سیاسی فراوانی همراه است. بخشی از فعالان بازار که معتقدند شاخص در کوتاهمدت نزولی خواهد بود، ریسکهای سیاسی و اقتصادی ناشی از پیروزی ترامپ را عاملی پایدار برای کاهش شاخص میدانند. در مقابل، گروهی که به بازدهی کوتاهمدت امیدوارند، به فرصتهای سفتهبازی توجه داشته و انتظار دارند که بازار به شوک روانی اولیه واکنش مثبت نشان دهد. در این شرایط، ابزارهای مشتقه مانند قراردادهای اختیار معامله و آتی میتوانند برای پوشش ریسکهای ناشی از نوسانات ناگهانی بازار موثر باشند.

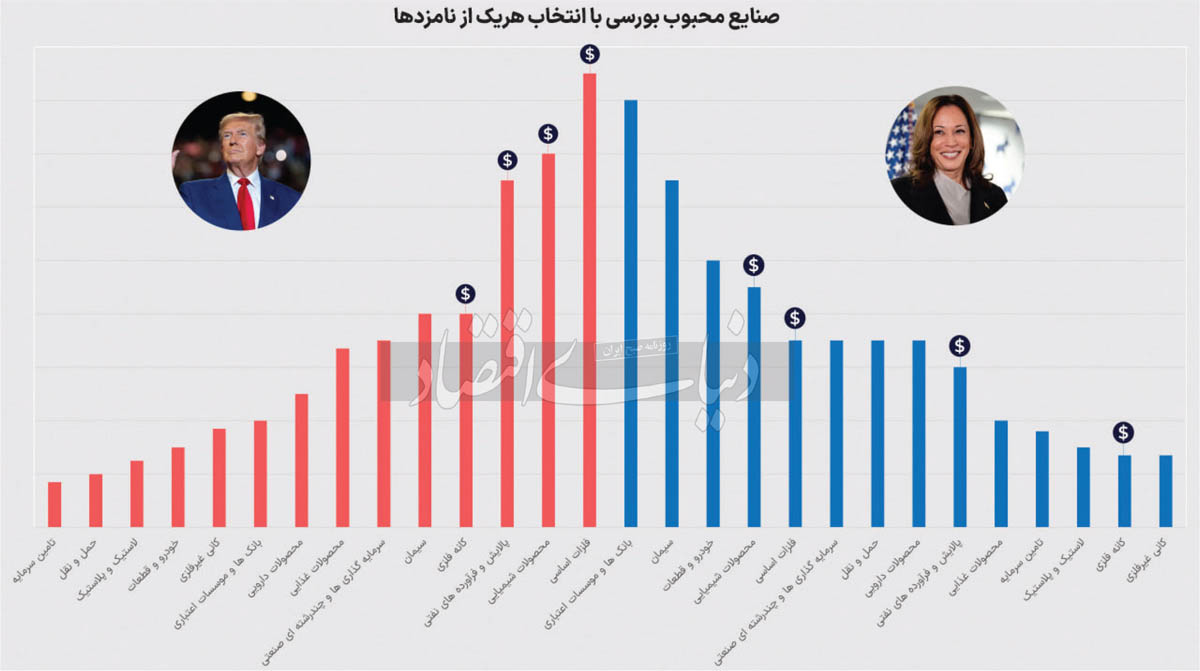

محبوبترین صنایع با ترامپ

در این پرسشنامه، با تمرکز بر ۱۴ صنعت مختلف که نماینده مدلهای متنوع فعالیت (مانند تولیدی، خدماتی، دلاری، ریالی و ...) هستند، از کارشناسان خواسته شد مناسبترین صنایع برای سرمایهگذاری در صورت پیروزی ترامپ را معرفی کنند. نتایج نشان میدهد صنایع فلزات اساسی، محصولات شیمیایی و پالایش و فرآوردههای نفتی بهترتیب بیشترین محبوبیت را بین بازیگران بازار دارند. نقطه مشترک این سه صنعت، ماهیت دلاری و صادراتمحور آنهاست که از نوسانات ارزی و تورم بهخوبی بهرهمند میشوند. این صنایع به دلیل ماهیت خود در شرایط تحریم یا نوسانات ارزی معمولا عملکرد بهتری دارند. همچنین باید در نظر داشت که پیروزی ترامپ احتمالا منجر به سیاستهای تهاجمیتر در زمینه تولید و عرضه نفت شود.

از سوی دیگر اکثریت قاطع کارشناسان تمایلی به سرمایهگذاری در شرکتهای تامین سرمایه، حملونقل و لاستیک و پلاستیک ندارند. میتوان بهوضوح دید که هر 3 این صنایع جزو صنایع ریالی دستهبندی میشوند. این صنایع به دلیل ماهیت خود در شرایط تورمی و نوسانات ارزی جذابیت کمتری برای سرمایهگذاران دارند، چرا که سرمایهگذاری در آنها ملزم به پذیرش درصد بالایی از عدم اطمینان است.

به طور کلی، میتوان نتیجه گرفت که سرمایهگذاران با تمرکز بر صنایعی که درآمد دلاری داشته و ارتباط قویای با قیمتهای جهانی دارند، به دنبال محافظت از سرمایههای خود در برابر نوسانات ارزی و تورم احتمالی ناشی از سیاستهای ترامپ هستند. در همین حال، صنایعی که بهشدت تحتتاثیر محدودیتهای تجاری و تحریمها قرار دارند، جذابیت کمتری برای سرمایهگذاران دارند.

سنگر ارزی و طلایی

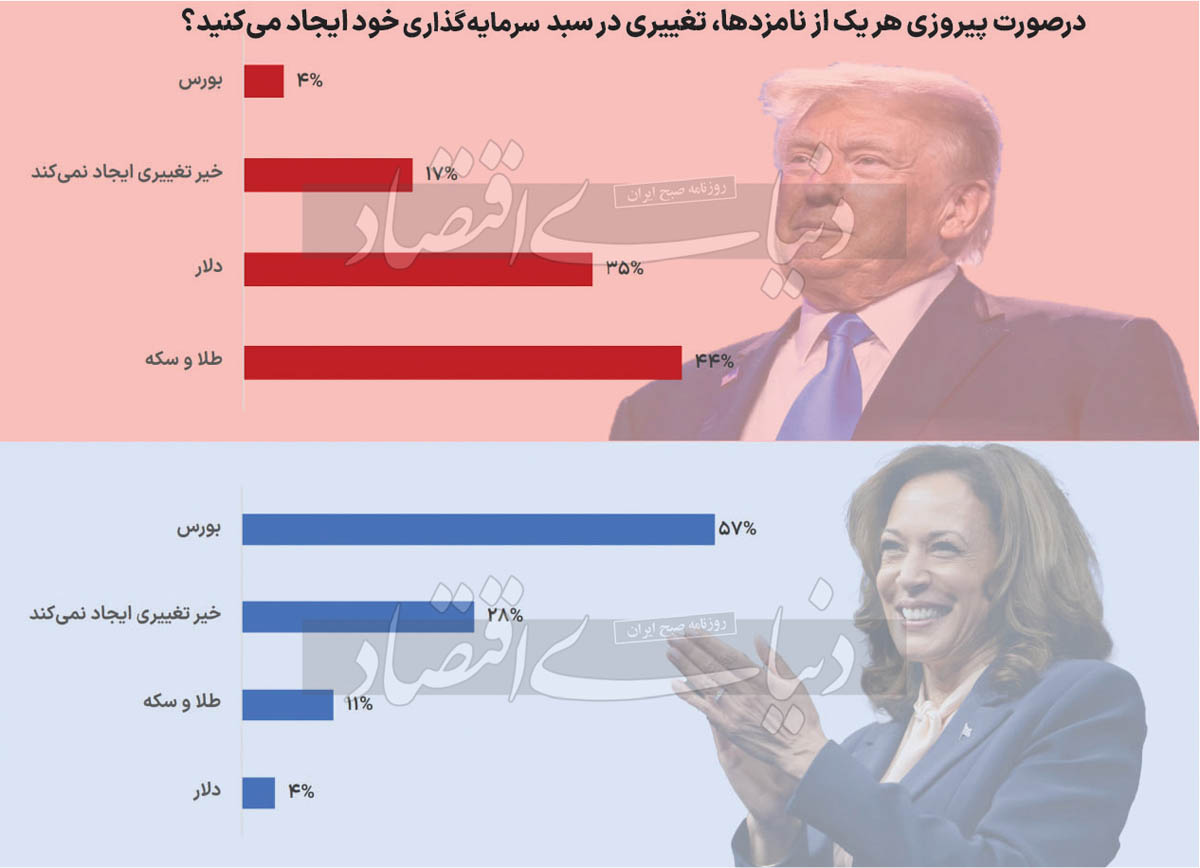

نتایج نظرسنجی نشاندهنده تمایل قابلتوجه کارشناسان به داراییهای امنتر مانند طلا و دلار در صورت پیروزی ترامپ است. انتخاب طلا و دلار بهعنوان یک پناهگاه امن، بیانگر نگرانی از بیثباتیهای اقتصادی و فشارهای تورمی در ایران است. ۴۴ درصد از کارشناسان اعلام کردند در صورت پیروزی ترامپ، تمایل دارند سبد دارایی خود را به سمت طلا و سکه تغییر دهند، درحالیکه ۳۵درصد به دلار و تنها ۴درصد به بورس گرایش دارند. در این شرایط، ترکیبی از طلا و دلار میتواند بهعنوان سبد سرمایهگذاری محافظهکارانهای عمل کرده و ریسکهای هر کدام را کاهش دهد.پاسخهای متناقض کارشناسان ناشی از سردرگمی و نااطمینانی بالای موجود در صورت حضور ترامپ در کاخ سفید است.

در این حالت سرمایهگذاران محافظهکار میتوانند تا زمان کاهش ابهامها، بیشتر تمرکز خود را بر داراییهای امنتر یا سهمهایی با بتای پایینتر معطوف کنند. سرمایهگذارانی که به دنبال پذیرش ریسک و در نتیجه بازده بالاتر هستند، میتوانند نسبت به ارزندگی سهمها، نمادهایی را که کمتر از ارزش حقیقی آنها ارزشگذاری شده شناسایی کرده و از فرصتهای نوسانگیری یا سرمایهگذاری با دید میانمدت و بلندمدت بخشی از پرتفوی خود را به نمادهای بورسی اختصاص دهند. همچنین با توجه به حمایتهای ترامپ در نشستهای خود از بازار ارزهای دیجیتال و نزدیک شدن به آلت سیزن (دورهای در بازار ارزهای دیجیتال که در آن آلتکوینها رشد قیمتی قابل توجهی را تجربه کرده و عملکرد بهتری نسبت به بیتکوین از خود نشان میدهند)، این دسته از داراییها نیز میتواند گزینه مناسبی برای این دسته از سرمایهگذاران باشد.

قطبنمای سرمایهگذاری با دموکراتها

نتایج نظرسنجی نشان میدهد انتخاب هریس بهعنوان رئیسجمهور ایالات متحده تاثیرات قابلپیشبینیتری بر بازار بورس ایران دارد و تناقض کمتری در پاسخها مشاهده میشود. ۴۰درصد کارشناسان معتقدند که با انتخاب هریس، شاخص بورس در کوتاهمدت روندی صعودی خواهد داشت. این دیدگاه احتمالا بر پایه سیاستهای دیپلماتیک و کمتنشتر هریس است که ممکن است از تنشهای اقتصادی ایران با جهان کاسته و امید به افزایش ثبات اقتصادی و توسعه بازارها را در بین سرمایهگذاران تقویت کند. در این صورت انتظار میرود بورس در میانمدت نیز عملکردی امیدوارکننده داشته باشد.

از سوی دیگر، ۴۰درصد کارشناسان بر این باورند که در کوتاهمدت تغییر محسوسی در شاخص بورس مشاهده نخواهد شد. در این سناریو انتظار میرود که هریس در زمینه برخی از سیاستهای کلیدی، مانند تحریمها، مسیر تازه یا تاثیرگذاری را اتخاذ نکند و تمایل به حفظ وضعیت موجود داشته باشد. در ارتباط با سطح ریسک، ۴۲درصد از کارشناسان انتظار کاهش ریسک سرمایهگذاری در بورس را دارند، که نشاندهنده امید به بهبود فضای سیاسی و اقتصادی است. بااینحال ۴۹درصد از کارشناسان، تغییر محسوسی در سطح ریسک را انتظار ندارند.

در صورت راهیابی هریس به کاخ سفید، بانکها و موسسات اعتباری، سیمان، و خودرو و قطعات به ترتیب محبوبترین صنایع برای سرمایهگذاری انتخاب شدهاند. انتخاب بانکها و موسسات اعتباری نشاندهنده امید به کاهش تنشها و بهبود دسترسی به منابع مالی است که به افزایش فعالیتهای اقتصادی منجر میشود. صنعت سیمان نیز به دلیل احتمال اجرای پروژههای توسعه زیرساختها و افزایش تقاضا، گزینه جذابی محسوب میشود. همچنین، صنعت خودرو با احتمال کاهش محدودیتهای واردات و تامین قطعات، شرایط مساعدتری برای رشد خواهد داشت.

در مقابل، صنایع کانه فلزی، کانی غیرفلزی، و لاستیک و پلاستیک منزویترین گزینهها در این نظرسنجی بودهاند. کاهش جذابیت این صنایع میتواند ناشی از وابستگی کمتر آنها به تغییرات سیاستهای خارجی و همچنین پتانسیل محدود رشد آنها در کوتاهمدت باشد. در این شرایط، سرمایهگذاران علاقه به صنایعی دارند که بهواسطه بهبود روابط بینالمللی و تغییرات اقتصادی، واکنش سریعتری نشان میدهند و میتوانند بازدهی بالاتری را در این سناریو ارائه دهند. بااینحال توصیه کارشناسان این است که سرمایهگذاران محتاطتر که به دنبال ایجاد پرتفویی باثباتتر با سود کمتر هستند، این دسته از صنایع را زیر نظر داشته باشند.

درنهایت با وقوع هریک از سناریوهای احتمالی و پیروزی هریک از نامزدها، طلا و سکه همواره از محبوبیت بیشتری نسبت به دلار برخوردارند، چراکه با وجود ماهیت امن هر دو دسته از دارایی، طلا و سکه معمولا بازدهی بهتری نسبت به دلار نصیب دارندگان خود میکنند. همچنین صنایع دلاری همواره در سبد بازیگران بازار قرار دارند. رفتار مشابه با شاخص و پیشبینیپذیری عملکرد این دسته از صنایع از جمله عواملی است که به دارندگان سهام آنها، قدرت مدیریت ریسک را میدهد.

مروری بر دادههای آماری آمریکا

با توجه به آمارهای منتشرشده در ایالات متحده آمریکا، بزرگترین و مطرحترین شرکتهای آمریکایی مبلغی بیش از 1.1میلیون دلار به ترامپ و بیش از 4.8میلیون دلار به هریس جهت کمپینهای تبلیغاتی آنها کمک کردهاند. در میان حامیان مالی هریس، مطرحترین نامهایی که به چشم میخورند، کمپانیهایی از جمله گوگل، مایکروسافت، اپل، انویدیا، نتفلیکس، جی پی مورگان، آمازون، فیسبوک و دیزنی هستند. والمارت، بویینگ، هواپیمایی آمریکا، مایکروسافت و فدکس نیز از جمله مهمترین حامیان مالی کمپینهای دونالد ترامپ بودهاند. به نظر میرسد تاکنون شرکتهای فعال در حوزه تکنولوژی به پیروزی هریس علاقه بیشتری نشان دادهاند. این در حالی است که شرکتهای هواپیمایی و نظامی تمایل به پیروزی ترامپ در رقابت دارند.

برای ارائه نظر خود وارد حساب کاربری خود شوید

نظرات