خیز آرام طلاییها برای سبقت از اهرمیها

دنیای اقتصاد: در هفتهای که گذشت به خصوص در روزهای معاملاتی آخر هفته، نرخ رشد ورود پول، حجم معاملات و نرخ بازدهی صندوقهای طلا نسبت به صندوقهای اهرمی که از ابتدای آبان ماه رکورددار بازار بودهاند، در حال پیشی گرفتن است.

به گزارش خبرنگار گروه آنلاین روزنامه دنیای اقتصاد، در روز چهارشنبه به عنوان آخرین روز کاری هفته، رکورد تاریخی ورود پول به صندوق های طلا با ورود ۱۱۷۰میلیارد تومان شکسته شد. طی هفته معاملاتی اخیر فقط از سوی افراد خرد حقیقی ۲۲۰۰ میلیارد تومان پول به صندوق های طلا وارد و از ابتدای سال ۱۴۰۳ بیش از ۳۳۴۱۷ میلیارد تومان پول به صندوق های طلا وارد شده است. هادی اکبری، کارشناس صندوقهای سرمایهگذاری، به بررسی صندوقهای اهرمی و طلا در هفته منتهی به ۲۲ آذرماه پرداخته است.

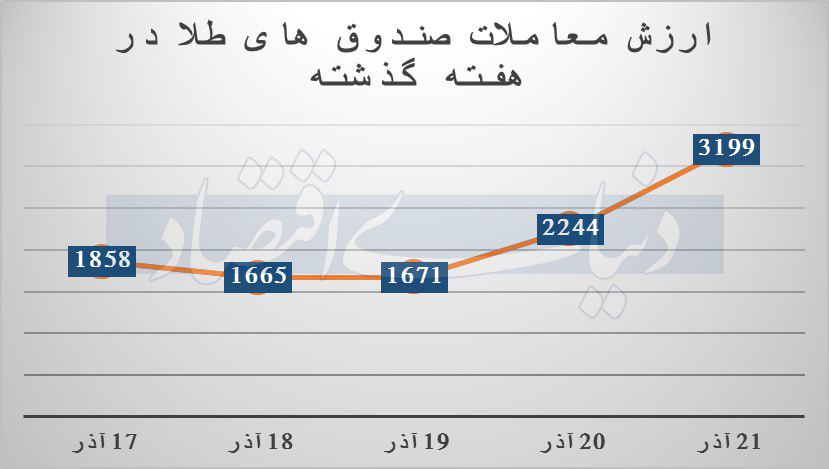

بررسی روند ارزش معاملات صندوقهای طلا حاکی از آن است که حجم معاملات در ابتدای هفته ۱۸۵۸ میلیارد تومان بوده و در روز معاملاتی پایان هفته به ۳۱۹۹ میلیارد تومان افزایش یافته است.

همچنین در هفته ای که گذشت، برای اولین بار، حجم پول تجمیعی وارد شده به صندوق های طلا از صندوق های درآمد ثابت پیشی گرفت.

از نظر بازدهی نیز صندوقهای طلا در هفته اخیر نسبت به هفته قبل افزایش داشتند و روند صعودی نرخ بازدهی که از دو هفته قبل شروع شده بود، در هفته اخیر با نرخ های بالاتری تداوم یافت.

بازدهی دلار و سکه امامی در هفتهای که گذشت به ترتیب ۱.۹۶ و ۱.۵۵درصد بود.

بررسی آمارها نشان میدهد که از ۲۰ آذر ۱۴۰۲ تا ۲۰ آذر ۱۴۰۳ (یکسال اخیر) میانگین بازدهی صندوق های طلا ۸۴.۲ درصد، بازدهی دلار ۴۲.۸ درصد و بازدهی اونس جهانی طلا ۳۵.۸ درصد بوده است.

صندوقهای طلا که تا کنون بر داراییهای گواهی سپرده کالایی، شمش و سکه متمرکز بودند، در حال گسترده کردن حوزه فعالیت خود هستند.

همچنین ورود نقره به بورس کالا و کشف قیمت آن با نرخ 88050 تومان برای هر گرم گواهی سپرده و معامله 720 کیلوگرم نقره در دو روز میتواند نویدبخش ایجاد صندوقهای کالایی تخصصی نقره و یا گسترش بخشی از فعالیتهای صندوق طلا در این حوزه باشد.

مقایسه تطبیقی بازدهی طلای جهانی و نقره نشان میدهد که در 5 سال گذشته نقره 87 درصد و طلا 79 درصد بازدهی داشته و در یکسال گذشته نیز نقره همپای طلا رشد کرده است.

همچنین در این هفته اولین قرارداد آتی صندوق طلای شمش محور راهاندازی شد.

از نظر حباب، تمام صندوقهای طلا با پدیده حباب مواجه هستند که البته میزان حباب در صندوقها، متفاوت است؛ صندوقهای زر، نفیس و عیار به ترتیب با داشتن 5.67 ، 5.59 و 5.4 درصد دارای بیشترین حباب و صندوقهای ناب، تابش و جواهر با 1.66 ، 2.58 و 3.1 درصد کمترین حباب را دارا هستند.

مدیریت حباب بر عهده بازارگردان است که میتوان عملکرد آنها را از طریق میزان نوسان حباب طی ادوار مختلف سنجید. هر چه یک صندوق نوسان حباب بیشتری داشته باشد، احتمال متضرر شدن از تغییرات حباب برای او بیشتر است.

در مجموع بازده صندوقهای طلا در یکسال اخیر به رغم نوسانات آبانماه بین 90 تا 75 درصد بوده؛ به طوری که صندوقهای گنج، عیار و کهربا به ترتیب با 90، 86 و 85 درصد بازدهی بیشترین و صندوقهای گوهر، مثقال و زر به ترتیب با 80، 76 و 75 درصد بازدهی کمترین بازدهی را نصیب خود کردند.

در هفتهای که گذشت، اگرچه میزان بازدهی صندوقهای اهرمی نسبت به سایر صندوقها همچنان بالاتر بود؛ اما نرخ بازدهی صندوقهای اهرمی نسبت به هفته ماقبل تا حدودی کاهش یافت و از فشار تقاضای خرید این صندوقها نیز اندکی کاسته شد.

با رشد حدود5 درصدی شاخص کل طبیعی بود که بازدهی صندوقهای اهرمی تا 2 برابر رشد شاخص باشد و به طور میانگین 9.7 درصد بازدهی کسب کنند.

طی این مدت صندوقهای اهرمی رشد مناسبی در خالص ارزش دارایی ها (NAV)تجربه کردند؛ به طوری که رشد میانگین بازدهی هفتگی NAV به 3.7 درصد رسید.

بازدهی بیشتر NAV نشانگر پرتفوی مناسب صندوق می باشد.

روند ارزش معاملات صندوق های اهرمی به جز روز میانی هفته در بقیه روزها از ثبات مناسبی برخوردار بوده است.

در کنار صندوقهای اهرمی، ابزار دیگری که کارکرد اهرمی دارد؛ اما این ابزار در اختیار صندوقهای تضمین اصل سرمایه قرار دارد؛ واحدهای ممتاز صندوقهای تضمین است.

کارکرد این ابزار اینگونه است که اگر واحد عادی در یک دوره نگهداری مثلا 6 ماهه یا یکساله ضرر کرد جبران ضرر آن بر عهده واحد ممتاز است اما چنانچه طی این دوره سود داشته باشد بخشی از سود واحدهای عادی به واحد های ممتاز می رسد لذا واحدهای ممتاز دارای نوعی ضریب اهرم هستند.

صندوقهای اهرمی اگر چه در دارایی سهام متمرکز هستند و داراییهای غیرسهامی آنها بسیار کم است و از این جهت در نگاه اول با بازار ارز و دلار ارتباط مستقیمی ندارند، اما با توجه به اینکه برخی صنایع کلاسیک شامل فلزات، پتروشیمی، پالایش و معدنی به نسبت سایر صنایع خیلی بیشتر تحت تاثیر قیمت دلار قرار دارند و همچنین از آنجا که صندوق های اهرمی تا 10 درصد نقدینگی خود را می توانند به دارایی های دیگر از جمله شمش طلا و گواهی سپرده طلا و غیره اختصاص دهند؛ لذا توجه به دارایی های تحت مدیریت(AUM) در شرایطی که رشد بازار سهام کند شود و دارایی های دلاری در مدار رشد قرار گیرند، بسیار مهم است.

در صندوقهای درآمد ثابت روند خروج نقدینگی در هفته قبل نیز تداوم یافت و مسیر این نقدینگی با توجه به درجه ریسک گریزی دارندگان این صندوق ها، عمدتا صندوق های طلا بود. برآورد می شود که در هفته قبل 3250 میلیارد تومان پول از صندوق های درآمد ثابت خارج شده باشد.

برای ارائه نظر خود وارد حساب کاربری خود شوید

نظرات